これから投資を始めようとしている人、新NISAで何に投資すべきか迷っている人は一度は「オルカン」という言葉を目にしたことがあるのではないでしょうか?

オルカンは聞いたことがあるけど、中身はよくわからない…。

オルカンはなぜ人気なの?

オルカンとS&P500との違いは何?どっちを選ぶべきなの?

こんな疑問を解決できる記事になっています。

記事の前半ではオルカンの特徴、人気の理由、投資する際に知っておきたいことなど基礎的な内容について説明します。

後半ではオルカン以外の全世界株式に投資するファンド、S&P500とオルカンのQ&Aなど発展的な内容を解説するのでじっくり読んでくださいね!

オルカンとは?特徴9つ

オルカンとはどのようなものなのでしょうか?

オルカンの特徴は以下の9つあります。

- オルカンはファンド名

- オルカン1本で全世界の株式に分散投資が可能

- ファンドの規模はトップクラス

- 連動指数は「MSCI ACWI」

- トータルリターンは好調

- 運用コストが安い

- 資産構成はアメリカの割合が高い

- 分配金はない

- 運用会社は「三菱UFJアセットマネジメント」

詳しく説明していきます。

①:オルカンはファンド名

「オルカン」とは、三菱UFJアセットマネジメント株式会社が運用する投資信託「eMAXIS Slim 全世界株式(オール・カントリー)」のこと。

eMAXIS Slimはの読み方はイーマクシス・スリムと読みます。

運用会社の三菱UFJアセットマネジメント株式会社によって、「オルカン」で商標登録もされています。

| 正式名称 | eMAXIS Slim 全世界株式(オール・カントリー) |

| 略称 | オルカン |

| 運用会社 | 三菱UFJアセットマネジメント株式会社 |

| 販売手数料 (購入時手数料) | 無料 |

| 連動指数 | MSCI ACWI |

| 投資分類 | 外国株式型インデックス |

| 信託報酬 (運用管理費用) | 0.05775%以内 |

| 信託財産留保額 | なし |

| ファンド設定日 | 2018年10月31日 |

| 分配金 | なし |

「全世界の株式に投資するファンド」について「オルカン」と呼ばれることもありますが、正しくは個別のファンド名です。

②:オルカン1本で全世界の株式に分散投資が可能

オルカンは「全世界の株式」を投資対象とするインデックスファンド。

オルカン1本で先進国・新興国の全世界の株式に分散して投資できます。

また世界情勢に合わせて、投資銘柄や国・地域の組み入れ割合を自動で変更してくれます。

個人で色んな国・銘柄に1つ1つ投資するのはとても大変なので、効率的なバランスに自動で組み替えてくれるのはとても便利ですよね!

このように、オルカン1本に投資するだけで、全世界の株式に分散して投資できます。

- インデックスファンド…ある指数への連動を目指したファンド

- アクティブファンド…指数を上回る運用成績を目指したファンド

③:ファンドの規模はトップクラス

投資対象を全世界株式とする投資信託は他にもありますが、中でもオルカンは大人気商品!

ファンドの規模はトップクラスだと言えます。

実際に、投資額や投資する人も多く、純資産総額は2兆7千億円を越えています。

数ある投資信託の中でも、純資産総額の大きさはトップクラスと言えるでしょう。

④:連動指数は「MSCI ACWI」

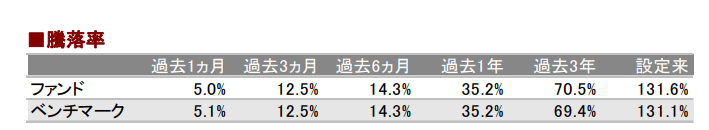

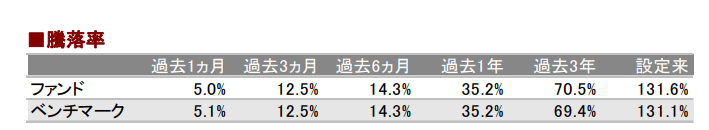

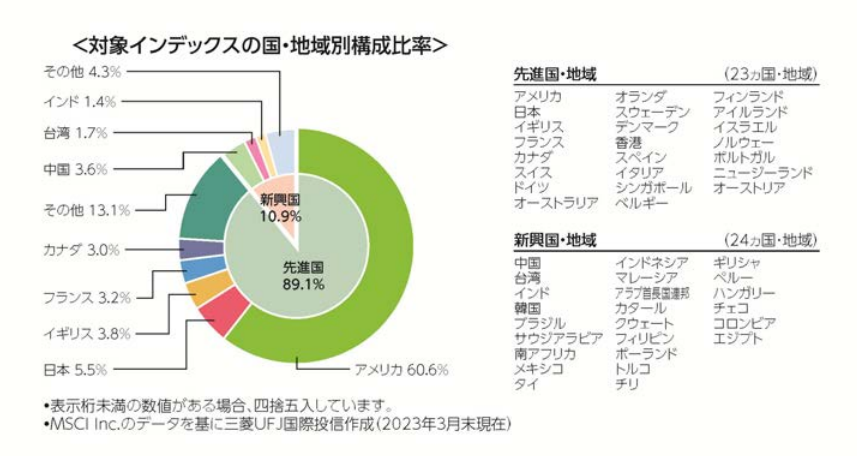

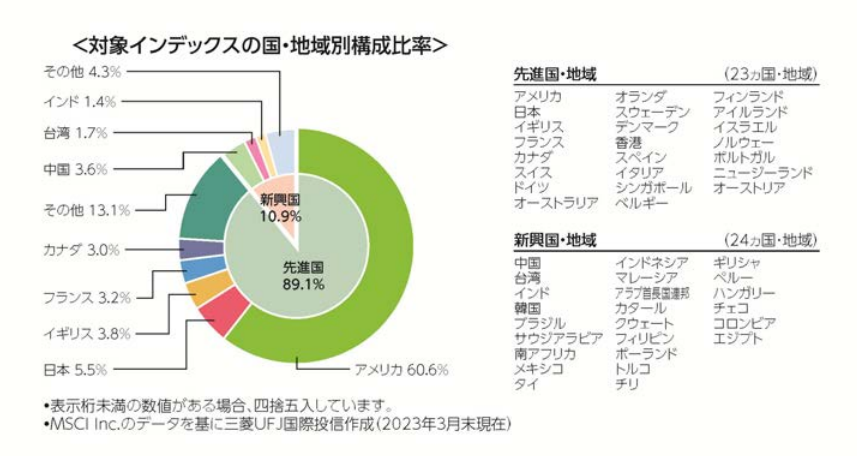

オルカンはMSCI ACWI(MSCIオール・カントリー・ワールド・インデックス)という全世界株指数をベンチマークとして運用されています。

つまりオルカンとMSCI ACWIの運用成果はほぼ同じということ!

以下の画像でもファンド(=オルカン)とベンチマーク(=MSCI ACWI)の収益率はほとんど一緒ですよね。

言い換えると、オルカン投資は、ACWIの全世界株式に投資したのと同じということです。

MSCI ACWIとは

MSCI ACWIは、アメリカのモルガンスタンレー・キャピタル・インターナショナル社(MSCI)が公表・算出している株価指数で、とても有名な指数!

ACWIはAll Country World Indexの略で、日本では「アクウィ」とも呼ばれています。

| 指数の名称 | MSCIオール・カントリー・ワールド・インデックス |

| 略称 | MSCI ACWI |

| 算出会社 | モルガンスタンレー・キャピタル・インターナショナル社(アメリカ) |

| 投資国数 | 47か国 |

| 投資対象 | 大型株・中型株 |

| 構成銘柄数 | 約3000 |

| 時価総額のカバー率 | 約85% |

投資対象は47か国(先進国23か国、新興国24か国)の大型株と中型株。

投資銘柄は47の投資対象国に上場している約2900の銘柄で構成されています。

これは世界株式の時価総額の約85%をカバーしています。

2023年3月末における国・地域別の構成比率では、先進国が約90%、新興国が約10%です。

⑤:トータルリターンは好調

オルカンはトータルリターンが高く、効率的に運用されているファンドです。

以下の画像を見ると、オルカンはファンド設定以降順調にリターンを生み出していることが分かりますよね!

確かに2018年10月のファンド設定日以降、一時的にコロナショックはあったものの、景気自体は上向き傾向であったため好調な数字になっている部分はあります。

しかし、各期間のオルカンのトータルリターンとカテゴリ平均(全世界株式に投資する他のファンドの平均)と比較しても、オルカンの方がリターンが高く、効率的に利益を上げていますよね!

繰り返しになりますが、オルカンは効率的に運用されているファンドであると言えるでしょう。

ただし、トータルリターンはあくまで過去の実績!

未来の実績が保証されているわけではないので、ファンドを選ぶ時の1つの判断材料として役立てましょう。

平均利回りとトータルリターンの違い

投資信託の利益を考える際に、「平均利回り」と「トータルリターン」という2つの考え方があります。

- 平均利回り…投資元本からどのくらいの利益があったのかをを表すもの

- トータルリターン…投資元本の利益だけでなく、ファンドにかかったコストや分配金やなども含めた総合的な収益としてどのくらい利益があったのかを表すもの

投資信託の利回りでは、ファンド運営にかかるコストや税金などを省いて計算されるため、実際の利益を考える際にはトータルリターンで判断するのがおすすめです。

⑥:運用コストが安い

オルカンの運用コストは他の全世界株式ファンドと比較すると安いです。

具体例として、全世界株式に投資するファンドと信託報酬をまとめました。

| ファンド名 | 信託報酬 |

|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | 0.05775% |

| eMAXIS Slim 全世界株式(除く日本) | 0.05775% |

| たわらノーロード全世界株式 | 0.1133% |

| 楽天・全世界株式インデックス・ファンド(楽天・VT) | 0.132% |

| つみたて全世界株式 | 0.198% |

| SBI・全世界株式インデックス・ファンド (雪だるま(全世界株式)) | 0.0682% |

| 三井住友・DCつみたてNISA・全海外株インデックスファンド | 0.275% |

| 野村つみたて外国株投信 | 0.209% |

| eMAXIS 全世界株式インデックス | 0.66% |

| 全世界株式インデックス・ファンド | 0.528% |

SBI・全世界株式インデックス・ファンドはオルカン同様、0.0…%台ですが、高いものでは0.6%、0.5%かかるものも!

一見、微々たる差に思える手数料の差ですが、このコストの差こそが長期投資において利益の差に大きく関係してきます。

先ほどのトータルリターンの計算においても、コストが高い場合にはせっかくの運用益を圧迫する原因につながります。

オルカンのコストの安さは、オルカンの大きな魅力の一つと言えるでしょう。

⑦:資産構成はアメリカの割合が高い

今のオルカンは、アメリカの組み入れ比率が非常に高いです。

なぜならオルカンは現在の世界経済の縮図だから!

以下の画像をご覧ください。

国・地域の組入上位の1位はアメリカで全体の約60%を占めています。

銘柄の組入上位の10銘柄もすべてアメリカの企業!

オルカンは今の市場の縮図であり、トレンドをそのまま反映しています。

繰り返しになりますが、現状では「国別」・「業種別」・「銘柄」どれをとってもアメリカが強いですね。

アメリカが世界で最も有力な投資国と言われる理由6つ

アメリカが世界で最も有力な投資国と言われる6つの理由があります。

- 人口の変動のバランスがいい

- 人口増加国である

- 政治が安定している

- 地政学的にもリスクが小さい

- イノベーションが起こりやすい国である

- 金融・投資に関する法整備がしっかりしている

要するに、多くの投資家にとってアメリカは魅力的な投資対象だと言えます。

⑧:分配金はない

オルカンは分配金は出していないファンドです。

分配金が支払われるファンドよりも再投資するファンドの方が資産の成長や投資効率を最大化することができます!

オルカンは、ファンド内の配当金は全て自動で再投資されます。

そもそも分配金とは、投資した資金の一部が払い戻される仕組み。

運用益は分配せず再投資され、運用資産が増えるため複利効果が期待できます!

投資をする上で分配金を重視している方は他のファンドを選びましょう。

⑨:運用会社は「三菱UFJアセットマネジメント」

オルカンを運用している会社は「三菱UFJアセットマネジメント」。

1959年に創業された日本初の投資会社の1つが前身の会社です。

2023年10月に「三菱UFJ国際投信株式会社」から現在の名前に変更にされました。

人気商品であるインデックスファンドの「eMXIS Slim」シリーズは同社が運用しています。

大手の運用会社であり、安心して運用をお任せすることができるでしょう。

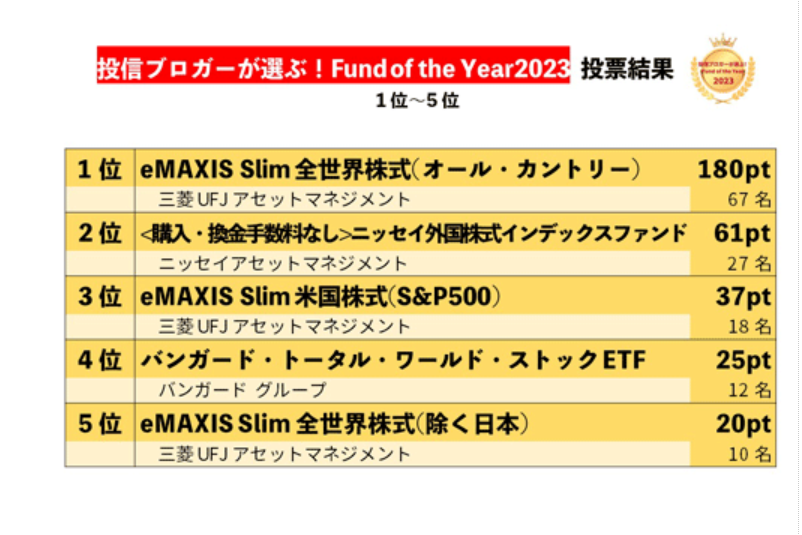

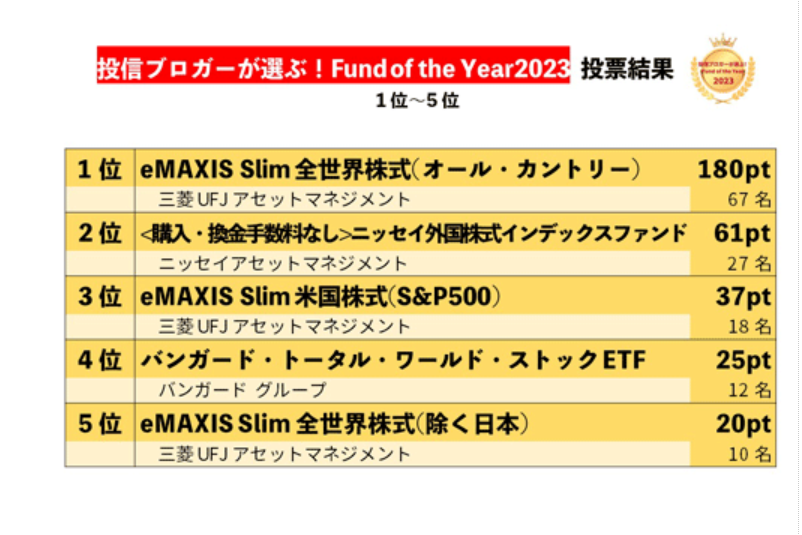

オルカンが人気なのは本当?

「オルカンがとても売れているのは分かったけど本当に人気なの?」と思った方もいるのではないでしょうか?

本当に売れているんです!!!

根拠として、各ランキングを紹介します。

まずは各証券会社の2024年3月のランキングを見てみましょう。

楽天証券の2024年3月の全銘柄ランキング(買付金額)では、2位に位置しています。

松井証券の資金流入ランキングやマネックス証券のNISA月間売れ筋ランキングでも1位、2位にランクインしていることが分かりますよね!

また、「投信ブロガーが選ぶ! Fund of the Year 」でも2019年から2023年まで5年連続で1位を獲得しています。

このように、オルカンは至るところで圧倒的な支持を得ている投資信託なのです!

なぜオルカンは人気なの?理由4つ

オルカンが本当に売れていて人気のファンドであることは分かってもらえましたよね!

では、オルカンが人気の理由は何でしょうか?

分かりやすく言うと、「長期投資を安心して行うことができる商品だから!」この一言に尽きるのではないでしょうか?

具体的な人気の理由は以下の4つです。

- 世界経済全体の成長をオルカン1本で受容できる

- 世界経済の変化に合わせて、投資先の銘柄や国・地域の割合を変更してくれる

- ACWI連動のファンドの中でもコストが安い

- ACWIとの乖離が少なく、実績もある

コストが安くても連動指数との乖離が大きく運用が下手だったり、人気のないファンドに投資してしまいファンドが販売停止なんてことになってしまうと元も子もありません。

その点においても、オルカンであれば問題ないでしょう!

要するに、長期的に腰を据えて投資・保有するための条件が揃っていることが人気の理由と言えるでしょう。

どんな人がオルカン投資におすすめ?

ではオルカンはどのような人におすすめなのでしょうか?

オルカンは以下の人におすすめのファンドです。

- 投資初心者

- 長期的にリスク分散して投資をしていきたい人

- 何に投資していいか迷っている人

- 投資に時間を割きたくない人

将来どの国が成長してどの国が衰退していくのかを予測するのは難しく、ポートフォリオを個別に考えるのは時間も労力も必要です。

しかしオルカンは、これらの悩みを一気に解決してくれるでしょう。

一方で、自分でポートフォリオを考えながら投資を行っていきたい人には向かないかもしれません。

オルカンに投資する上で知っておきたいこと

オルカン投資で知っておきたいことは、ファンド内の投資比率!

なぜならオルカンは、47か国の約2900の銘柄に同じ金額ずつ投資しているわけではありません。

分かりやすく言えば、時価総額の大きい銘柄には多く投資され、時価総額の小さい銘柄には少しだけ投資されています。

時価総額が大きい銘柄とは、「株価が高い人気の会社」ということ。

例えば2024年3月時点では、オルカンの約60%がアメリカ株への投資です。

次に組み入れ比率が多いのは日本ですが、組み入れ比率としてはたったの約6%!

繰り返しになりますが、オルカンは時価総額の大きさに応じて配分して投資されている商品。

人気のある銘柄は、高い割合で組み込まれています。

範囲としては全世界の株式に投資していますが、等しい比率で全世界の株式に投資しているわけではないので注意しましょう。

「オールカントリー」と「除く日本」の違いは?

実はeMAXIS Slim 全世界株式には、「eMAXIS Slim 全世界株式(オール・カントリー)」と「eMAXIS Slim 全世界株式(除く日本)」の2種類があります。

2つの違いは名前の通り、投資対象に日本が入っているかどうか。

この2つのどちらを選択するかどうかは、他にも日本に投資をしているかどうかが1つの判断基準になるでしょう。

たとえば、以下のように判断するのがいいでしょう。

- オルカン1本で他には日本に投資する予定はない⇒eMAXIS Slim 全世界株式(オール・カントリー)

- 個別で日本株にも投資をしていきたい⇒eMAXIS Slim 全世界株式(除く日本)

どの国の経済が成長するのかは、誰にも分かりませんよね。

そのため投資割合の中には、日本も対象として含めておいた方が良いでしょう。

一方で別途日本株にも投資を行っている場合には、日本株の配分が増えてしまうため投資信託では省略することをおすすめします。

オルカンのおすすめの積立日はいつ?

オルカンを積立投資で購入する場合、おすすめの積立日はいつなのでしょうか?

結論から言うと、自分にとって都合のいい日がおすすめ!

確かに、月初や月末は多くの人が積立日に設定するため買い注文が殺到し、避けた方がいいと言われる場合もあります。

一方で、月初や月末は個人の投資家だけでなく機関投資家も売買を行うため、「買い注文」だけでなく「売り注文」も多くなる可能性も高いです。

そのため、個人取引において積立日は特に強く意識する必要はないでしょう。

私は給料日後に一番早く設定できる日付を選びました!

給料を使ってしまう前にまず投資へ!

オルカン以外の全世界株式ファンドは?

ここまでは、オルカンについて詳しく解説してきました。

オルカンや全世界株式への分散投資の良さは分かったけれど、全世界株式の他のファンドはあるの?

このように疑問に思われた方もいらっしゃるのではないでしょうか?

以下が「eMAXIS Slim全世界株式(オール・カントリー)」と「eMAXIS Slim全世界株式(除く日本)」以外の全世界株式へ投資するファンドです。

| ファンド名 | 運用会社 |

|---|---|

| たわらノーロード全世界株式 | アセットマネジメントOne |

| 楽天・全世界株式インデックス・ファンド(楽天・VT) | 楽天投信投資顧問 |

| つみたて全世界株式 | 三菱UFJアセットマネジメント |

| SBI・全世界株式インデックス・ファンド (雪だるま(全世界株式)) | SBIアセットマネジメント |

| 三井住友・DCつみたてNISA・全海外株インデックスファンド | 三井住友DSアセットマネジメント |

| 野村つみたて外国株投信 | 野村アセットマネジメント |

| eMAXIS 全世界株式インデックス | 三菱UFJアセットマネジメント |

| 全世界株式インデックス・ファンド | ステート・ストリート・グローバル・アドバイザーズ |

オルカン以外にも、様々な運用会社が全世界株式を投資対象とするファンドがあります。

しかし、ファンドによって信託報酬や連動を目指すベンチマークやコスト、購入できる証券会社が異なるため、購入する際にはしっかり比較検討しましょう。

「オルカン」と「S&P500」に関するQ&A

「オルカン」と同様に人気なのが、S&P500に連動するファンドですよね。

オルカンの運用会社である三菱UFJアセットマネジメントの中にもeMAXIS Slim 米国株式(S&P500)というファンドがあります。

「オルカン」と「S&P500」に関するよくある質問をまとめました。

①「オルカン」と「S&P500」どっちがいい?

ここまで説明してきた通り、オルカンはアメリカ株式の割合が高いものの、その他の国にも投資しています。

逆に、S&P500はアメリカ株式100%!

そのため、アメリカ経済をどれだけ信頼できるかがポイントになるでしょう。

- アメリカ経済は今後も成長していく!!☞S&P500

- アメリカ経済は成長していくかもしれないけど、やはり不安…。☞オルカン

投資の世界では、投資の初心者は「分散投資」を行った方が良いと言われています。

なぜなら投資する資産や国が1つに偏ってしまうと、その国や資産に問題が起こった場合に、大ダメージを受けてしまうから。

アメリカの景気が良い時は利益もたくさん得られますが、景気が悪い時や暴落することがあれば大変ですよね。

リスクを抑えた投資を行いたい場合には、アメリカ100%ではなく、多くの国に分散投資しているオルカンを選んでおくのも1つの手と言えるでしょう。

②S&P500のみへ投資するはやめた方がいい?

S&P500に連動するファンドのみに投資するのも1つの方法と言えるでしょう。

実際にオルカン同様、初心者にも人気があり、投資している人も多いです。

ただし、S&P500に投資する際には注意しておきたい点があります。

繰り返しになりますが、S&P500の投資対象はアメリカの企業のみ!

今後もしアメリカ経済が下落したり不況になった場合には、オルカンに投資している場合に比べると「価格の下落幅が大きい=大きく損をする」可能性が高くなります。

それでも高いリターンが得られる方がいい!

今後もアメリカは成長し続けるから問題ない!

と考えるのであれば、S&P500に集中投資しても問題ないでしょう。

しかし、

アメリカに何かあったときに投資をやめたくなるかも…

私には合わないかな

と感じるのであれば、S&P500と他の銘柄を組み合わせる、オルカンなど他銘柄の選択も考えてみると良いでしょう。

大切なのは、自分が安心して長期投資を行えるかどうかです。

③オルカンとS&P 500の2つに投資するのはどう?

S&P500のみではリスクが高すぎると思うし、「オルカン」「S&P500」両方に投資をするのはどうだろう?

と思われる方もいるかもしれません。

結論から言うと、投資先をこの2つにした場合のリスク分散の効果は薄いということ。

その理由は、現在のオルカンの約60%はアメリカ株に投資しているからです。

また、組入銘柄の上位はS&P500の投資信託とほとんど同じ!

元々たくさん持っているものをさらに追加購入するというイメージですね!

もちろんオルカンはアメリカ以外にも投資をしているため、全く同じではもちろんないですが、この2つには共通点が多く、同じような値動きになる場合が多いです。

リスク分散が目的なのであれば、「反対もしくは異なる値動きをする可能性がある銘柄を組み合わせる」ことが重要です。

④S&P500やオルカン以外への投資はおすすめしない?

人気銘柄であるS&P500とオルカンの2つを例に、選ぶ際のポイントを説明しましたが、その他の銘柄でももちろんOKです。

具体的には、株式だけでなく、債権にも投資するバランス型のファンドも選択肢の1つ!

自分自身のリスク許容度を考えながら銘柄を選びましょう。

iDeCoでオルカンに投資できる証券会社3つ

自らが運用し、資産形成を行う私的年金制度であるiDeCo(イデコ・個人型確定拠出年金)。

iDeCoでオルカンに投資したいと思われる方もいらっしゃるでしょう。

実は、iDeCoでオルカンに投資できる証券会社は以下の3社に限られています。

- 松井証券

- マネックス証券

- auアセットマネジメント

加入を検討中の方は注意しましょう。

<iDeCoでの全世界株式ファンドの取り扱い>

| 銘柄名 | SBI証券 | 楽天証券 | 松井証券 | マネックス証券 |

|---|---|---|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | 〇 | 〇 | ||

| eMAXIS Slim 全世界株式(除く日本) | 〇 | 〇 | ||

| SBI・全世界株式インデックス・ファンド | 〇 | |||

| 楽天・全世界株式インデックス・ファンド | 〇 | 〇 |

NISAは、楽天証券やSBI証券でもeMAXIS Slim 全世界株式(オール・カントリー)に投資することが可能です!

まとめ

この記事では、オルカンの特徴、人気の理由やオルカン投資がおすすめの人、オルカン投資をする上で知っておいてほしいことなどオルカン投資の基礎について説明しました。

そして後半では、オルカン以外の全世界株式に投資するファンドやS&P500との比較など、オルカンの発展的知識についても解説しました。

人気銘柄である「オルカン」。

人気であるからこそ、しっかりと中身を理解しておくことが大切です!

中身をしっかりと理解した上で投資をおこなうと、下落相場になったとしても必要以上に恐れることなく投資を続けられるでしょう。